En augmentant les taux débiteurs à 12%, la Banque de la République du Burundi (BRB) démontre, une fois de plus, l’échec de sa politique monétaire. Cette mesure vise à freiner les pressions inflationnistes et atteindre une certaine stabilité financière. Cependant, ses effets sont limités par trois facteurs cruciaux. Eclairage d’André Nikwigize, économiste

- Impact Limité du Relèvement des Taux sur la Consommation et l’Investissement

Dans d’autres pays, l’augmentation des taux débiteurs par la Banque Centrale vise à réduire la consommation et décourager les crédits, notamment immobiliers. Au Burundi, la hausse des taux débiteurs se traduira par une augmentation des taux d’intérêt pratiqués par les banques commerciales et les institutions financières, pouvant atteindre jusqu’à 30% par an. Cela rendra les prêts de consommation et d’investissement plus coûteux, décourageant ainsi les particuliers et les entreprises d’emprunter. Moins d’investissements engendreront une baisse de production et une augmentation du chômage.

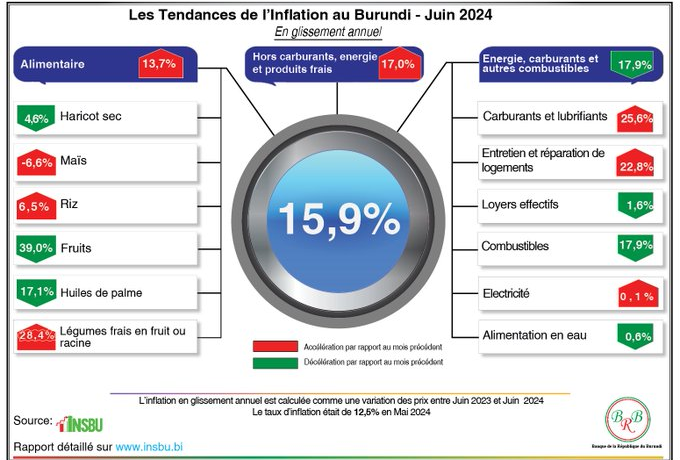

Cependant, dans une économie déjà en crise, caractérisée par une extrême pauvreté et la faim, la réduction des crédits aura peu d’effet sur la baisse des prix. Deux autres facteurs essentiels jouent un rôle majeur dans l’inflation actuelle : la baisse de la production vivrière et le manque de devises étrangères, sur lesquels les banques commerciales ont peu d’impact.

- Réduction de la Production

Le manque d’investissement dans l’agriculture par le gouvernement au cours des dernières années a conduit à une baisse significative de la production vivrière, compromettant ainsi la sécurité alimentaire. Les prix des produits de base tels que le riz, les haricots, la viande, le poisson, la farine de manioc et les tomates ont considérablement augmenté, certains doublant, quadruplant, voire quintuplant. Tant que la production n’augmentera pas, le relèvement des taux débiteurs de la BRB n’aura aucun effet sur les prix des denrées alimentaires.

De plus, des industries clés comme la SOSUMO et la BRARUDI rencontrent des difficultés majeures, notamment le manque de devises pour importer les matières premières et l’insuffisance de l’électricité. Cela réduit leur capacité de production, entraînant la rareté et la cherté de leurs produits.

- Manque de Devises

Le manque de devises est la principale cause de l’hyperinflation au Burundi. Les réserves en devises de la Banque Centrale couvrent à peine un mois d’importations de biens et services. Par conséquent, les importateurs doivent se tourner vers le marché parallèle, où les taux sont exorbitants. Par exemple, le dollar américain, dont le taux officiel est de 1$ pour 3.000 FBU, s’échange à 6.100 FBU sur le marché parallèle, entraînant une dépréciation de plus de 100%.

Il est évident qu’importer des produits avec une monnaie nationale fortement dépréciée coûte très cher. L’augmentation des taux débiteurs est donc inefficace tant que le problème de la disponibilité des devises n’est pas résolu.

Conclusion

Le relèvement des taux débiteurs par la BRB aura peu d’effet sur l’inflation et la stabilité financière du pays. Pire, cela risque d’aggraver la situation du citoyen lambda, déjà confronté à l’insécurité alimentaire et à l’augmentation des prix des produits vivriers. Les importateurs et les entreprises de production, qui dépendent du marché parallèle pour leurs devises, seront contraints d’augmenter leurs prix pour couvrir leurs coûts.

Pour résoudre la question de la hausse des prix, il est impératif d’investir dans la production agricole afin d’assurer la sécurité alimentaire et stabiliser les prix des produits vivriers, et de promouvoir les exportations pour augmenter les recettes en devises et réduire la dépendance aux aides extérieures.

Qu’en est-il dans les autres pays de la sous-region?

1. Bank of Tanzania a fixe son taux directeur a 5,5% le 18 janvier 2024.

https://www.tanzaniainvest.com/economy/central-bank-rate-q1-2024#:~:

2. Banque nationale du Rwanda (BNR) a reduit son taux directeur de 7,5 a 7%, le 29 mai 2024.

https://www.bnr.rw/news-publications/news/news-press-release/

3. Bank of Uganda a fixe son taux directeur a 10% en mars 2024.

https://www.bou.or.ug/bouwebsite/bouwebsitecontent/MonetaryPolicy/Monetary-Policy-Statements-At-a-Glance/2024/Monetary-Policy-Statement-at-a-glance-for-March-2024.-.pdf

4. Central Bank of Kenya a fixe son taux directeur a 12,5% le 5 decembre 2023.

https://www.bloomberg.com/news/articles/2023-12-05/kenya-lifts-rates-to-12-5-in-surprise-hike-first-since-june?embedded-checkout=true

5. En Republique Democratique du Congo, la Banque centrale du Congo (BCC) a augmente son taux directeur de 11 a 25% le 10 aout 2023.

https://www.radiookapi.net/2023/08/10/emissions/echos-deconomie/la-banque-centrale-du-congo-encore-releve-son-taux-directeur-de

1. Ici il s’agit du TAUX DIRECTEUR de la Banque de la Republique du Burundi (BRB).

Monsieur Edouard Normand Bigendako (Gouverneur de la BRB) a dit: « maintenir le taux directeur a 12% dans la continuite de la politique monetaire prudente… ».

https://www.youtube.com/watch?v=rQ-IkzLRUGw&t=331s

2. « Le taux nominal, aussi appelé le taux débiteur, est le taux qui sert de base pour le calcul des intérêts d’un prêt. Il sert souvent de premier indicateur, mais à lui seul il ne permet pas de déterminer le coût total d’un crédit car il ne comprend pas les frais annexes, tels que les frais de dossier, le coût de l’assurance (lorsqu’elle est obligatoire), etc. Il faut pour cela tenir compte du TAEG… »

https://www.creatis.fr/fr/taeg_taea_definition.html

Début janvier 2024, nous lisions dans ce même journal que la BRB avait pris la décision de hausser le taux directeur à 10%. Cinq mois après, on nous apprend que la BRB augmente le taux débiteur de 12%. Sommes-nous toujours dans les mêmes références? Je ne suis pas un connaisseur en la matière, mais je pense que si oui, les compteurs sont entrain de s’affoler.

Bonjour @Jereve,

Si j’ai bien compris, l’inflation Burundaise est vers les 20+%, j’ai vu un jour 26%. Supposons que l’inflation est définie comme une très grande quantité d’argent imprimés qui pourchassent une quantité bien limitée de bien et services. Mêmes si les relations argent imprimé-prix de biens et services ne sont pas tjrs linéaires, on peut en déduire que la BRB imprime 26% plus de monnaie que le travail fait au Burundi. Donc si vous avez disons 10.000,00FBU dans votre compte bancaire et que votre banque vous paye 12% comme intérêt, votre épargne perd (26-12)=14% de pouvoir d’achat chaque année. Donc, le taux sur les épargnes des dépositaires Burundais est négatif(term de pouvoir d’achat). La BRB, si elle est sérieuse concernant l’inflation, le taux d’intérêt devrait être au moins 24% car si on le met à 26% on risque de se trouver dans une déflation.

Voici un exemple de comment ces choses fonctionnent dans la vie réelle: Supposez que vous savez que vous aller pedre de pouvoir d’achat a une vitesse de au moins 14% cette année. Au lieu déposer vos 10.000,00FBU a la banque, autant aller acheter un sac de riz aujourd’hui puisque le riz n’est pas périssable et stocker(épargner) le riz comme, de toute manières, l’année prochaine vous aurez besoin du riz! Imaginez que une grande majorité de Burundais pensent comme vous, alors que la production du riz a une quantité plus au moins fixes, ceci augmenterait le prix du riz, donc plus d’inflation. C’est bizarre mais l’inflation tend a créer plus de comportement inflationnaire. Remarquez la situation du sucre du Sosumo.

On pourrait developper le cas des gens qui sont bien connectés qui s’endettent à 12% pour aller investir dans l’immobilier qui sera 26% plus chère l’année suivante faisant 14% de bénéfice à ce chanceux investisseur. Comme vous voyez, il y a des gagants dans un tel système.

@Jean Pierre

1. « En économie et en sciences actuarielles, le taux d’intérêt réel est le taux d’intérêt nominal auquel on doit effectuer une correction afin qu’il tienne compte du taux d’inflation et de la prime de risque… »

https://fr.wikipedia.org/wiki/Taux_d%27int%C3%A9r%C3%AAt_r%C3%A9el

2. Il y a quelques jours, je crois avoir entendu d’une institution burundaise (je n’ai pas retenu le nom) qui accorde des prets a 8%. Vu la definition de l’interet en economie, ce serait faire cadeau aux clients de cette institution.

Voici un bon endroit qui simplifie tout ce qui concern le système monétaire

https://www.investopedia.com/terms/r/realinterestrate.asp